【長期投資検討】「世界のベスト」は買いか?インデックスファンドとの比較と徹底解説

「世界のベスト」という名前で人気のアクティブ型投資信託「インベスコ 世界厳選株式オープン」について、インデックスファンドである「eMAXIS Slim 全世界株式(オール・カントリー)」および「eMAXIS Slim S&P500」との違いを徹底比較します。この記事では30年という長期スパンで資産形成を目指す30代の投資家に向けて、どのファンドが最も適しているかを解説します。

1. 世界のベストとは?

インベスコが運用するアクティブファンドで、世界の主要な先進国株式から「成長性」「割安性」「配当利回り」などを評価し、独自の基準で銘柄を厳選します。

為替ヘッジの有無や分配頻度(毎月/年1回など)により複数のタイプがあります。

メリット

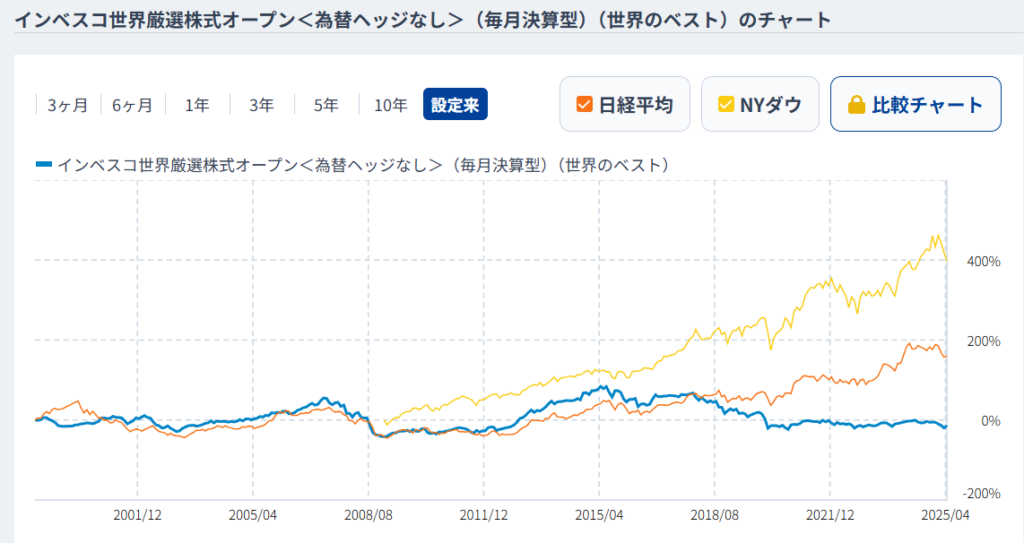

- 市場平均を上回る可能性:直近5年間ではMSCIワールド指数をわずかに上回る成績

- ポートフォリオの分散効果:米国に過度に偏らず、英国や欧州株も多く組み入れ

- 高分配利回り:直近では年間20%近い分配利回りのタイプも存在

- 長期の運用実績:設定来25年以上、運用資産は2兆円超え

デメリット

- 信託報酬が高い:約1.9%。インデックスファンドの数十倍

- 分配金に元本払戻し含む:資産形成期には非効率(再投資の際に税コスト)

- 長期リターンは市場平均並みまたは下回る:設定来ではMSCIワールドを下回る

- アクティブ運用の不確実性:継続して指数を超過できる保証はない

2. インデックスファンドとの比較

インデックス型の代表である「eMAXIS Slim オールカントリー」と「eMAXIS Slim S&P500」は、低コストで分配金を出さず、長期の複利効果を最大限に活かせる投資信託です。

| 項目 | 世界のベスト | オルカン | S&P500 |

|---|---|---|---|

| 運用手法 | アクティブ | インデックス | インデックス |

| 信託報酬 | 約1.903% | 約0.0578% | 約0.093% |

| 分配金 | あり(毎月・年1など) | なし | なし |

| 年率リターン(直近10年) | 約8.3% | 約7~8% | 約10% |

| リスク(標準偏差) | やや高め | 中程度 | 中~高 |

トータルリターン比較グラフ(分配金再投資込み)

出典:みんかぶ(設定来の基準価額推移)

3. 長期投資家にとっての戦略的選択

コア(中核)投資:信託報酬が極めて低く、世界中に分散できるオルカンまたは高成長期待のS&P500が最有力。

サテライト(補助)戦略:アクティブ戦略に魅力を感じるなら世界のベストをポートフォリオの一部に。

資産取り崩し期:毎月分配型の世界のベストが定期収入を得るツールとして有効な場面も。

まとめ

- 「世界のベスト」は独自戦略と分配機能が魅力だが、高コストに注意

- オルカンやS&P500は低コストで長期の資産形成に極めて適している

- 30年投資を考えるなら、インデックスを軸にアクティブを補完する形がおすすめ

あなたのライフスタイルや投資方針に応じた資産形成を目指しましょう。ご参考になれば幸いです!

コメント

簡単にまとめてくれるので生成AIはやはり便利ですね。

毎月分配金が貰えるため、含み益ではなく確実な現金が確保できるのはメリットと思われます。また、オルカンとは異なる投資内容であり、アメリカに偏らない投資スタイルは分散という観点からも良さそうです。

ただ、ここから数十年単位での投資を考える若年の長期投資家にとっては、手数料やリターンが気になるところです。

AIに相談した内容も踏まえて、私自身は普通のインデックス型投資信託で良いかなと思いました。

コメント