資産運用を行う理由は?

皆さんは金融資産運用を始める理由は何でしょうか?

老後資金のため?教育資金のため?FIREしたい?

理由は様々だと思いますが、それぞれの目的に応じて選ぶべき資産運用の内容も異なります。

この記事では資産運用を行う背景や理由になりそうな話題について取り上げてみます。

私は長期的な目線で老後資金や子供に資産を残してあげたいというのが資産運用の主な目的です。

ただ、短期的に大きな額を稼いで経済的に自由になりたいという誘惑とも常に戦っています💦

最近話題のFIREについて

「FIRE」とは“Financial Independence, Retire Early”の略で、日本語にすると「経済的な自立と早期の退職(リタイア)」を意味します。投資や貯蓄などの資産形成を通して会社などの勤め先にしがみつかずとも生活できる「経済的な自立」を達成し、「早期に退職できる状態」を目指そうという考え方です。

オリックス銀行より引用

資産運用界隈やTwitter(X)では非常によく聞く言葉ですね。

いつ病気になっても、いつ嫌な職場環境に配属されても、家族を養っていけるだけの経済的自立を目指したいと思っており、私も”Financial Independence”は目指しています。

私は今は職場や仕事に恵まれており、”Retire Early”は目指していません。

祖父を見ていても、仕事を辞めたところから急激にボケが進んで、体力も落ちた印象です。

健康的に老後を過ごしたいと考えると、楽しくできる仕事を見つけて長く仕事を続けた方が健康には良いんだろうなって思います。

労働者のままでいるのか、資産家になるのか

資産運用を行うに際して色んな本を読んだのですが、その中でも資産運用を始める理由として印象に残ったのが「労働者のままでいるのか、資産家になるのか」という話です(引用元を覚えておらず引用文献として示せませんが…)。

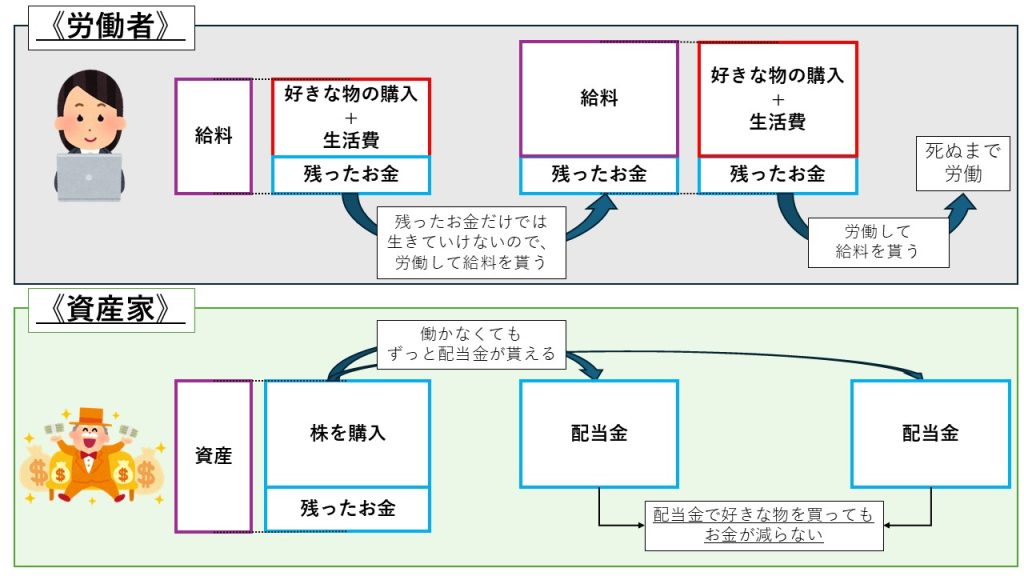

私自身は今も昔も労働者です。企業(私の場合は病院)に雇われて労働して、労働の対価としてお給料をもらっています。一方で、世の中には資産家もいます。労働せずとも株の配当金や家賃収入などの不労所得で生活できる人達です。

労働者は貰ったお給料から自分の好きなものを買います。好きなものを買った分だけ、お金が無くなるので、また生活のために労働することになります。使っただけお金が無くなってしまうので、いつまでも労働から抜け出すことは出来ない生活です。

一方で、資産家は自分の好きなものを買う前に好きなものを作っている会社の株を買います。株を買うことで、その会社から配当金を得ることができます。配当金は、その会社が潰れたり業績が悪くならない限りは永遠に貰えます。貰える配当金が多ければ、いくらお金を使っても労働せずとも収入として入ってくる配当金の方が多くなり、お金が無くなることはありません(配当金が減らない限りは、お金のために労働する必要もありません)。

配当金をたくさん貰おうと思うと、それだけ多くの資産が必要ですので、資産家になるのは簡単ではありません。

ただ、何も考えずに労働者として死ぬまで働き続けるよりは、株や不動産といった資産家に近づくための努力をしていきたいと私は思っています。

昔と今

銀行預金の金利

日本もバブルの時は定期預金の金利が6-7%もあったそうですが、現在(2025年4月)の金利は1%前後です。

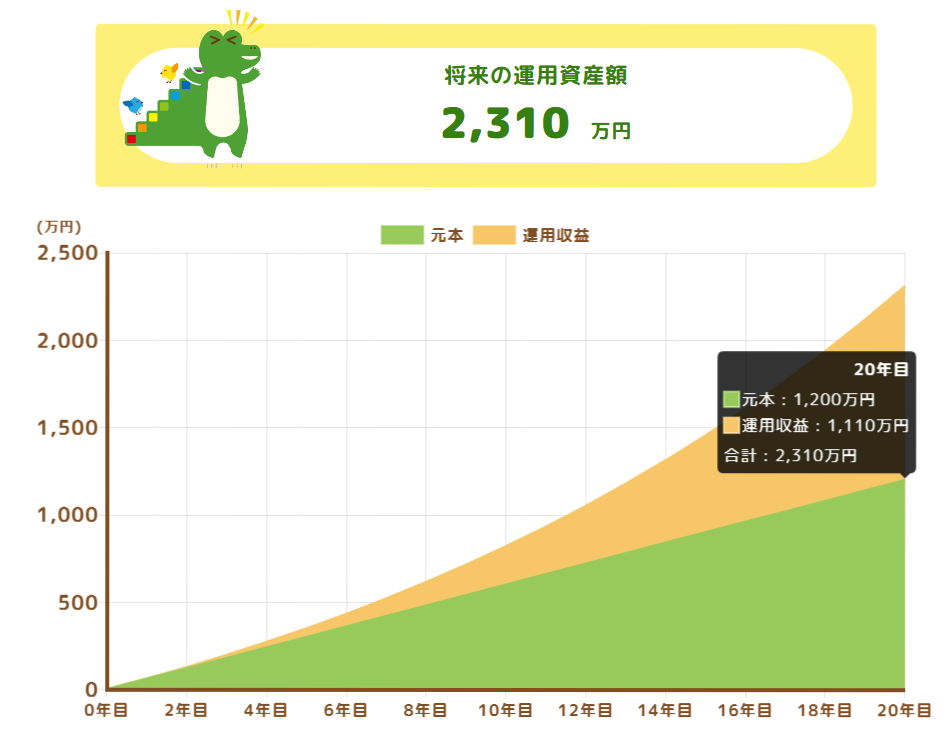

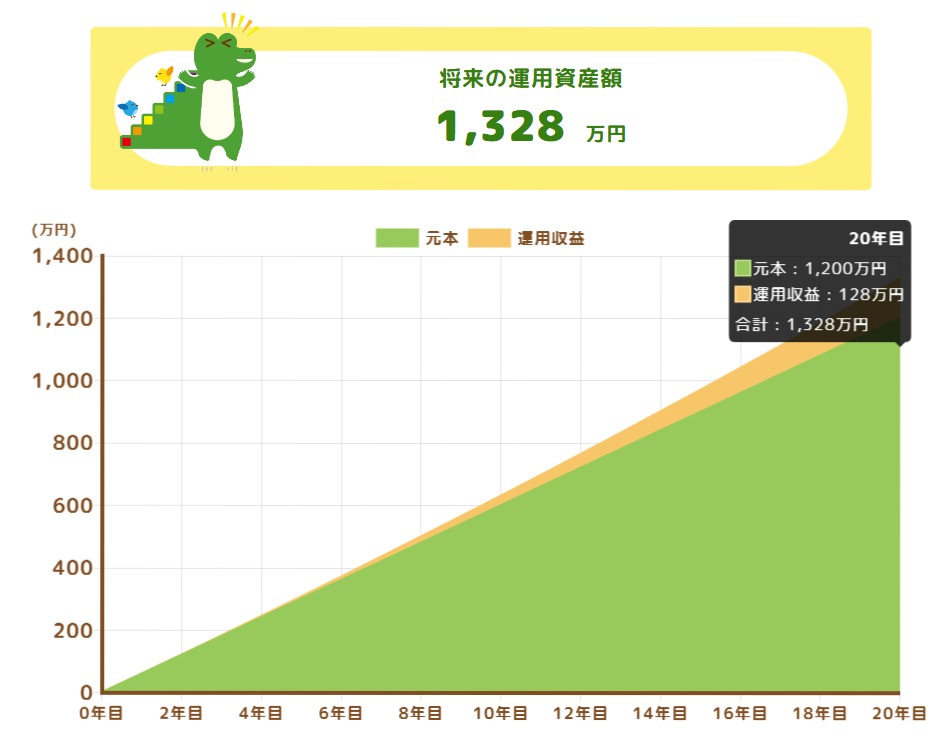

銀行に預け入れたお金は、金利に応じて複利で増えていきます。以下は、バブルの時(金利6%)と現在(金利1%)の金利で、毎月5万円の貯金を行って20年間運用した場合の運用結果です。金融庁のサイトで試算しています。

バブルの時と現在で1000万円も運用結果に差があります。

昔は資産運用をしなくてもお金を増やすことが出来ましたが、現在は銀行預金のみでお金を増やすことは困難な状況です。

「資産運用は危ない!銀行に預けるのが良い!」と巷では言われますが、銀行に預けておいても良かったのは昔の話です。

私たちが銀行に預けたお金も、銀行によって資産運用されています。だったら、自分で資産運用しても良いのではないでしょうか?

負担額

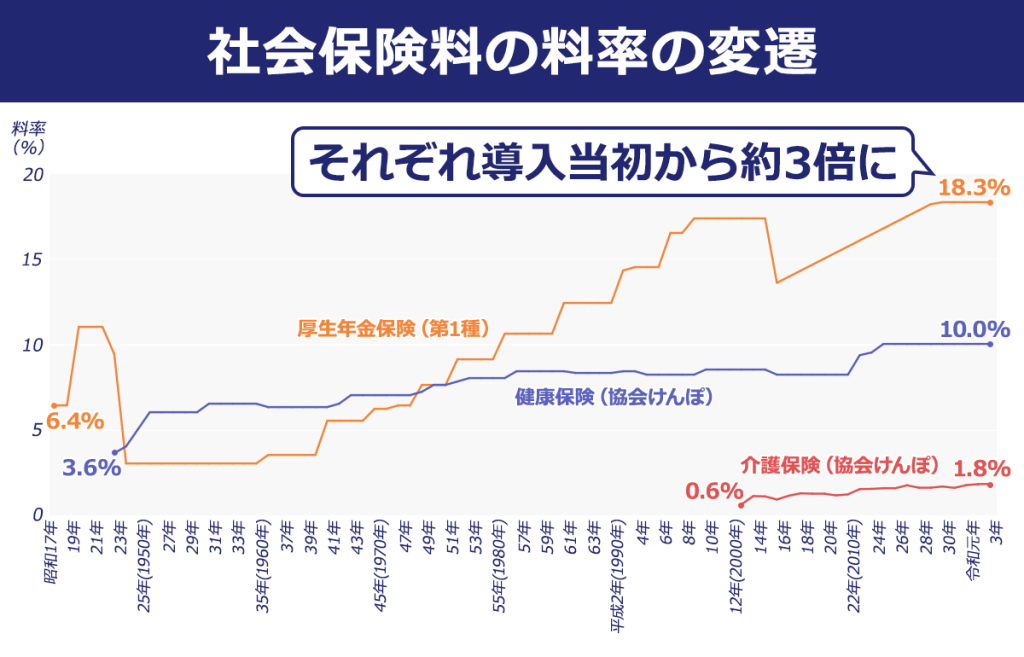

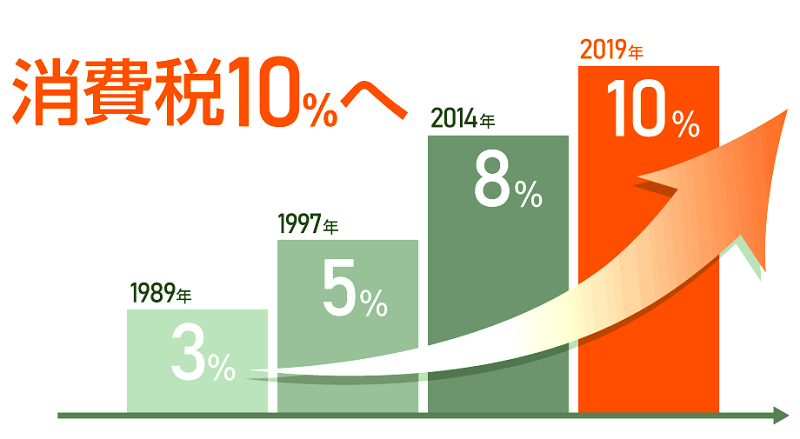

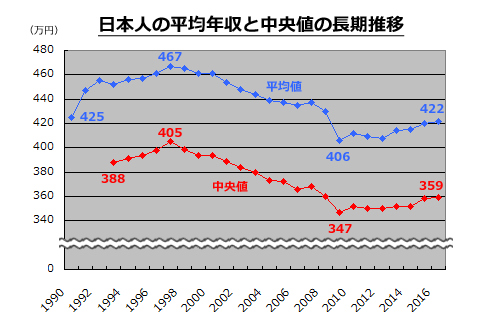

社会保険料も消費税も物価も右肩上がりです。

一方で、年収はほとんど上がっていません(むしろ一時より厳しい状況です)。

負担ばかりが増えていく中で、お給料は減っています。

資産運用をしないと、この先は普通の生活も難しくなるかもしれません。

公的年金制度

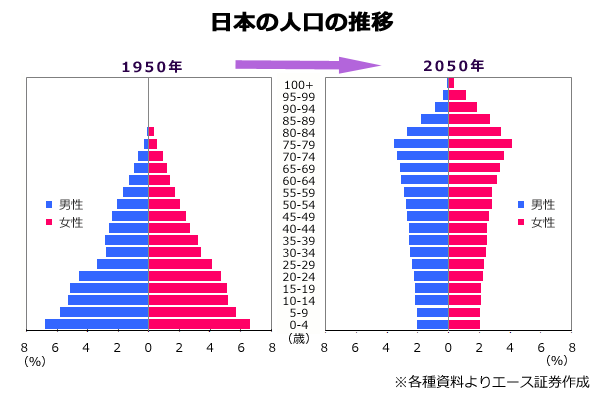

現行の年金制度は、現役世代の納めた年金を高齢者の年金に充てる賦課制度となっています。

少子高齢化も進んでおり、下図のように今後現役世代は減って高齢者はさらに増える予定です。

このまま少子高齢化が進めば、現役世代が減って納める年金が減る一方で高齢者は増えることになるので、貰える年金が減る可能性や年金制度自体の存続が難しくなる可能性もあります。

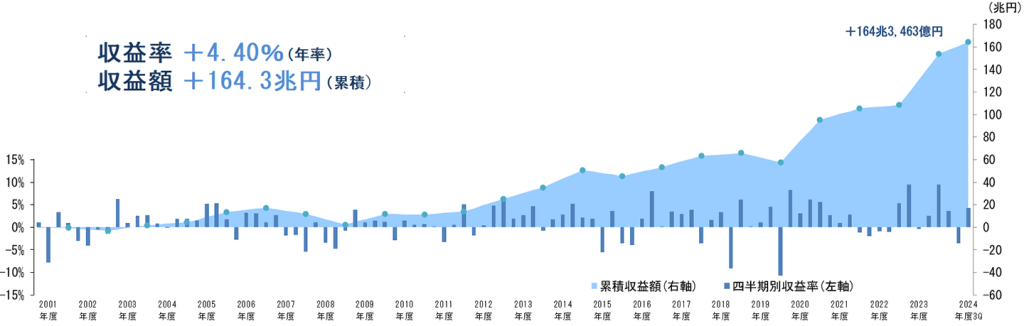

GPIFという期間があって、年金を運用してそれなりの収益が出ています(下記)。

この運用益もあるので、数年など短期的に年金制度が破綻することはないと思いますが、長期的に年金制度が本当に大丈夫かは懸念が残ります。

国内債券:外国債券:国内株式:外国株式=1:1:1:1になるようなポートフォリオで運用されており、参考にしてみては如何でしょうか?

また、そもそも現行の年金制度が維持できたとしても老後資金として年金だけでは不十分な可能性も考えておく必要があります。

老後に貰える年金は老齢年金と呼ばれます。老齢基礎年金として貰える金額は2025年度で月額6万9000円程度です。会社員の場合は厚生年金が追加で貰えます(現役自体の給料で変動します)が、自営業の方は厚生年金は貰えないので国民年金以外の運用をしていなければ、かなり厳しい老後になります。

退職金を貰って、資産運用を始める方も多いようです。ただ、退職金で運用に失敗すると老後は地獄です。

現役世代の場合は運用に失敗してもお給料が貰えるので後戻りできます。現役世代の時から資産運用を学んでおいて損はないと思います。

投資をしないということは日本に全投資しているのと一緒

日本に住んで日本円で給料を貰っている私たちは、投資をしなければ日本円で全ての資産を持つことになります。

少子高齢化やインフレ、多額の負債といった背景も加味した上で今後も日本に全投資で本当に大丈夫でしょうか?

上記はドル円の推移を長期的にみたものです。

2012年ごろの1ドル70円前後から、直近は150円前後まで円安が進みました。日本円に投資している場合、ドル換算した資産がおおよそ半分になったということです。例えば、1ドル70円の時に1050万円だった資産はドル換算で15万ドルですが、1ドル150円になるとドル換算で7万ドルになり、ドルで見た資産は15万ドル→7万ドルまで減っています。

海外旅行に行かないから円安になっても気にならないという人もいますが、

円安になると輸入品の価格が上がって物価があがります。

また、日本は世界と比べても特殊で、日銀が大半の国債を保有していて日本の金利を上げづらい背景があります。このような背景から、いつか日本円が暴落するのではないかというシナリオも考えられています(新興国のように自国通貨が紙屑みたいな価値になる未来もあるかもしれません)。

投資する国や通貨を分散して、資産を守っていけるように運用したいところです。

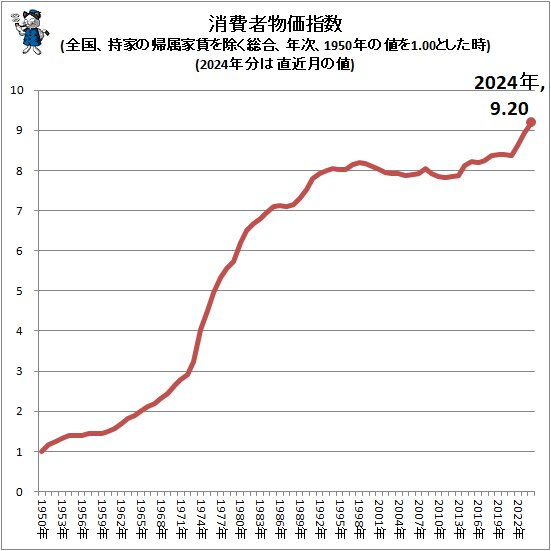

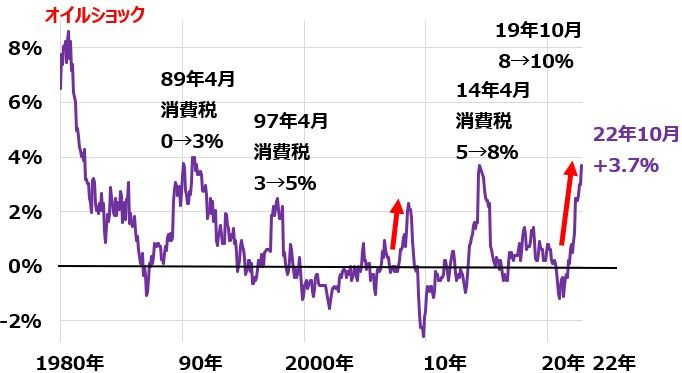

インフレしつつある日本

これまで日本はずっとデフレでしたが、最近になってインフレになりつつあります。

インフレとは、物価が上がっていくことです。言い換えると、お金の価値が下がるということです。

インフレの環境下では、現金で持っているお金は価値が下がっていきます。例えば、1000円を持っているとします。ハンバーガーが1個100円だった時(インフレ前)はハンバーガーが10個買えますが、インフレしてハンバーガーが1個200円になった場合はハンバーガーは5個しか買えません。

インフレなのに、資産運用せずに現金のままで資産を持つということは、資産が減っていくことを覚悟する必要があります。

給料もインフレによって上がっていくのが一般的です。既に持っている現金で生きていくしかない高齢者と比較すると、現役世代はインフレで貰える給料が増えるのでインフレの影響は少ないです。

また、職種によってもインフレに強い職業と弱い職業があります。例えば、私の職業である医療職は、インフレとは関係なく診療報酬によって病院の収益が決まる(むしろインフレで経費が増えて病院の収益は減ってしまう)ため、インフレに弱い職業です。

ChatGPTに日本人が資産運用すべき理由を聞いてみた

■ 1. 超低金利時代に「貯金だけ」では資産が増えない

- 日本の銀行預金金利は、ほぼゼロに近い水準で推移している。

- 仮に100万円を普通預金に預けても、1年後に得られる利息は数十円程度。

- インフレが進むと「物価は上がるのにお金の価値は減る」ため、実質的に資産価値が目減りしてしまう。

- 「預金=安心」という時代は終わりつつある。

■ 2. 物価上昇(インフレ)への備えが必要

- 近年、日本でも物価上昇が顕著になっており、日常生活のコストは上がっている。

- インフレ時には、現金や預金の実質価値が下がる。

- 資産運用を通じて、物価上昇以上のリターンを得ることが、生活水準を維持するために不可欠。

■ 3. 年金だけに頼れない時代

- 少子高齢化により、将来的に公的年金制度の持続可能性が懸念されている。

- 受給開始年齢の引き上げや、受給額の減少が現実味を帯びている。

- 自助努力によって「自分年金」を築くことが求められている。

■ 4. 長寿化による「老後資金問題」

- 日本人の平均寿命は世界トップクラス。今後もさらに長寿化が進むと予想されている。

- 定年後の生活が30年以上に及ぶケースもあり、老後資金は数千万円単位で必要とされる。

- 資産運用を行えば、複利の力で計画的に資産を増やすことができ、老後に備えやすくなる。

■ 5. 時間を味方につけられる「複利効果」

- 投資の魅力の一つに「複利」がある。

- 長期運用で得られた利益を再投資することで、利益が利益を生むサイクルを構築できる。

- 特に若い世代は、時間を最大限活用できるため、早めの資産運用開始が有利。

■ 6. 国の制度が後押ししている

- 「NISA(少額投資非課税制度)」や「iDeCo(個人型確定拠出年金)」など、資産形成を支援する制度が整備されている。

- これらの制度を活用すれば、税制優遇を受けながら効率的に資産運用が可能。

- 国が制度として推進している点からも、資産運用の必要性が伺える。

■ 7. 投資は「お金の教養」を高める

- 資産運用を始めることで、経済ニュースや世界情勢、企業業績などに関心が高まる。

- 「自分のお金をどう育てるか」という視点が持てるようになり、日常の金銭感覚も改善される。

- 金融リテラシーを高めることは、人生全体の意思決定の質を高めることにもつながる。

■ 8. 「働かなくても収入が得られる」仕組み作り

- 資産運用によって得られる配当金や利子、不動産収入などは「不労所得」となる。

- 働かずともお金が入る仕組みを作れば、生活の自由度や選択肢が増える。

- 「労働収入」だけに頼らない生き方が可能になる。

■ 9. 家計の見直しのきっかけになる

- 投資を始める前に、家計の収支や支出の見直しを行う必要が出てくる。

- 無駄な支出を減らし、効率的なお金の使い方を意識するようになる。

- 結果として、資産形成だけでなく日常生活の健全化にもつながる。

■ 10. 資産運用は特別な人だけのものではない

- 昔は「投資=お金持ちのもの」というイメージが強かったが、今は100円からでも始められる時代。

- スマホ1台で簡単に口座開設・運用ができる環境が整っている。

- 学びながら少額から始めることで、リスクを抑えつつ経験を積める。

まとめ

長くなりましたが、上記が資産運用をすべき理由です。

資産運用をする理由は個々人によって様々だと思いますが、資産運用を始めてみてはどうでしょうか?

コメント