イントロ

資産運用を行う上で利用できる制度として、NISA(少額投資非課税制度)があります。

税制面でメリットがある制度ですので、利用していない方は是非ご検討をしてみてはいかがでしょうか?

NISA制度概要

ざっくりまとめると、「つみたて投資枠」と「成長投資枠」を合わせて1800万円分がお得に投資できる制度です。

NISA制度のメリット

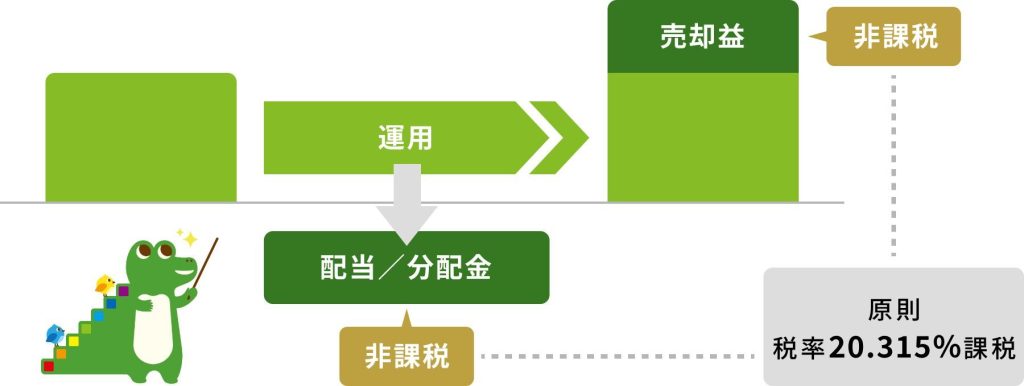

NISAのメリットは、配当や分配金といった「運用益」や、売却益が非課税になる点です。

通常の取引では20.315%の税金がかかりますが、それがかからないという点が何よりもメリットです。

新NISA制度は非課税保有期間が無期限になったため、長期で運用することが可能になりました。複利は運用期間が長いほど利益が大きくなるため、早く始めれば始めるほど節税効果は大きくなります。

具体的なシミュレーションは以下。

20歳から5年間で1800万円全てを積み立てて60歳まで年利5%で運用した場合は、約1893万円の節税になります。

一方で、40歳から5年間で1800万円全てを積み立てて60歳まで年利5%で運用した場合は、約489万円の節税です。

早く始めた方が運用結果も良好であり、結果として運用益への課税額に対する節税効果も大きくなります。

NISA制度の注意点

メリットの大きいNISA制度ですが、注意点もあります。

- 損失を被った時に、損益通算や繰越控除が出来ない。

- 非課税投資枠の復活は翌年度以降。

- 元本割れのリスクがある。

- 投資商品が限られている。

1. 損失を被った時に、損益通算や繰越控除が出来ない。

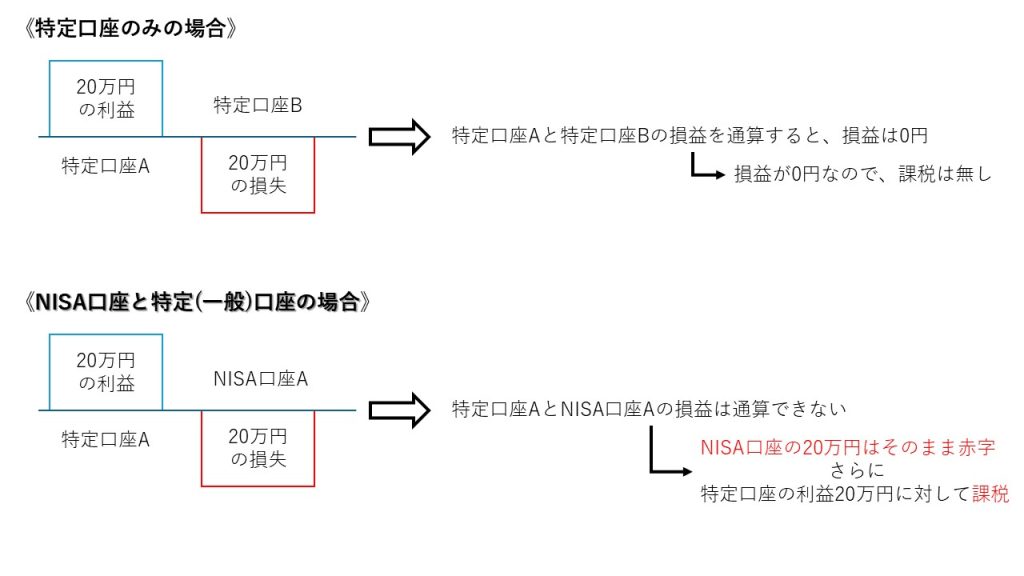

NISA口座で損失を出した場合、他の口座(一般口座や特定口座)と損益通算することが出来ません。

また、その年において投資が赤字になったとしても、NISA口座の損失は繰越控除が出来ません。

そのため、NISA口座の運用では損失を出さないように運用することが重要です。

損益通算の具体例は以下。

特定口座のみで投資している場合は損益通算が可能なため、損失が出ている口座と利益が出ている口座で損益を通算し、利益を減らして課税額を減らすことが可能です。一方で、NISA口座で損失が出た場合は特定口座の利益と損益通算が出来ないため、NISA口座の赤字はそのままに、特定口座の利益に課税されるというダブルパンチになります。

2. 非課税投資枠の復活は翌年度以降。

「非課税投資枠の範囲内でデイトレードを繰り返して、その度に非課税で利益を得よう」というのは出来ません。

例えば、2025年にNISA口座で100万円分の株を買って売却するデイトレードを行った場合、2025年にNISA口座で投資できるのは360-100=260万円のみです。翌年に非課税投資枠は復活しますが、2026年に360(毎年のNISA投資可能額)+100(2025年の非課税投資枠の復活)=460万円が投資可能となるわけではなく、あくまで年間の投資額の上限は360万円です。

3. 元本割れのリスクがある。

投資商品のほとんどに言えることですが、リスクを負わない限りリターンも期待できません。

長期で運用することやドルコスト平均法で積み立てることなどリスクを減らす工夫は可能ですが、元本割れのリスクがあることは理解しておく必要があります。

4. 投資商品が限られている。

投資初心者の方も投資しやすいような商品が金融庁によって選ばれています。

大きな損失を被る可能性のあるレバレッジ商品は除外されており、すべての金融商品に投資可能というわけではありません。

NISAの始め方

NISAは1人1口座のみです。お持ちの証券会社の口座で、NISA口座は開設可能です。

NISA口座は移管(他の証券会社に移すこと)が可能であるため、とりあえず始めてみることが大切です(早く始めることのメリットはNISA制度のメリットの欄で上述した通りです)。

まだ証券会社をお持ちでない方は、手数料が少なくオンラインで手続きの簡潔するネット証券をお勧めします。

ネット証券の大手として、SBI証券、楽天証券、マネックス証券、三菱UFJeスマート証券、松井証券が有名です。これら5つのネット証券であれば、特定のクレジットカードでNISA口座を積み立てると、ポイント還元を受けることが可能です。

| 証券会社 | クレジットカード | 貯まるポイント |

| SBI証券 | 三井住友カード ゴールド(NL)など 詳細はこちら | Vポイント |

| 楽天証券 | 楽天カードなど 詳細はこちら | 楽天ポイント |

| マネックス証券 | dカードなど 詳細はこちら | dポイント マネックスポイント |

| 三菱UFJeスマート証券 | auPAYカードなど 詳細はこちら | Pontaポイント |

| 松井証券 | JCBカードなど 詳細はこちら | Oki Dokiポイント 松井証券ポイント |

手数料が少ないことで得られるメリットは、複利の記事で説明しています。

どんな商品を選ぶべき?

それぞれの考えに合わせてで商品は選択すればOKです。

高配当株/ETFを選んで非課税で配当金を貰うスタイルの方もいますし、投資信託を選んで積み立てる人もいます。

一例として、楽天証券のNISA口座の積み立てランキングは以下です。

ここでは、私の投資内容を紹介します(投資は自己責任でお願いします)。

私はeMAXIS Slim全世界株式(オールカントリー)というに投資信託に全投資しています。

投資信託にした理由は、分配金を出さずに再投資する再投資型を選べるからです。NISA口座で投資できる最大の金額が1800万円までと決まっているため、分配金を受け取らずに再投資することで投資元本を最大化でき、それに伴って利益も最大化が図れると考えています(分配金を受け取るとその分、基準価額=投資信託の株価みたいなものが下がって投資元本が減ってしまいます)。

個別株を選ぶ選択肢もありますが、投資のプロでもインデックス(全世界株式やS&P500などの指数)に勝つことは難しく、指数を選ぶ方が最終的なリターンが得られると思ったのも理由の1つです。指数のETFでも良いのですがETFだと何千円~何万円単位でNISAの投資可能額上限一杯まで購入するのが難しく、投資信託の方が少額で購入可能でNISA満額ぴったり購入可能であるため、投資信託を選択しています。

オールカントリーを選んだ理由は、今後30年以上の投資を考えており、米国一択にすることに不安があったためです。オールカントリーでも年利8%以上が見込めます。

まとめ

注意点はありますが、NISAで得られるメリットが大きいのも事実です。

皆さんも始めてみては如何でしょうか?

コメント