概要

日本を代表するエネルギー・資源・素材企業グループ。主要3社(ENEOS、JX石油開発、JX金属)を中核にエネルギー(SS運営、石油化学製品、機能材)、石油・天然ガス開発、金属(資源、製錬)の各事業。エネルギー事業(石油の精製、ガソリン販売、潤滑油、天然ガス・電力販売、水素、石油化学、機能材)、石油・天然ガス開発事業(探鉱・開発・生産、加工・貯蔵・売買・輸送)、金属事業(鉱石の探査・採掘・製錬から金属加工・電子材料製品の生産・販売、リサイクル、電材加工は世界トップ)を展開。サービスステーション「ENEOS」「EneJet」による燃料油販売量は国内トップ(給油所数13000、約50%のシェア)。その他、子会社に鹿島石油、東邦チタニウム<5727>、タツタ電線を持つ。2010年新日本石油と新日鉱HDが経営統合。2017年東燃ゼネラル石油と経営統合。2019年SS「ゼネラル」「エッソ」「モービル」を「ENEOS」に統一。2021年再生エネルギーのJREを買収(約2000億円)。2022年JSRからエラストマー事業を買収 (約1150億円)。2024年JX金属がタツタ電線を完全子会社化。

マネックス証券銘柄スカウター

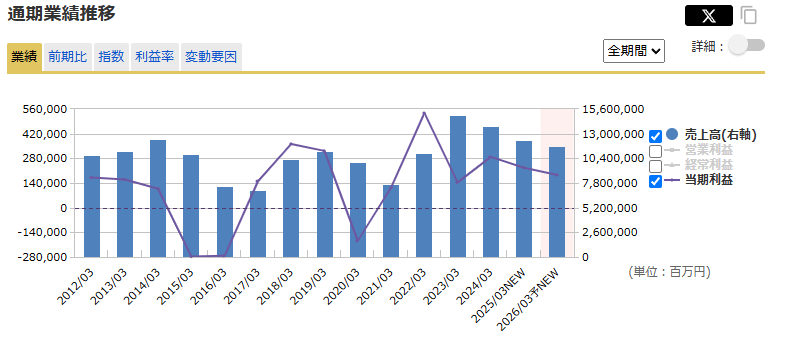

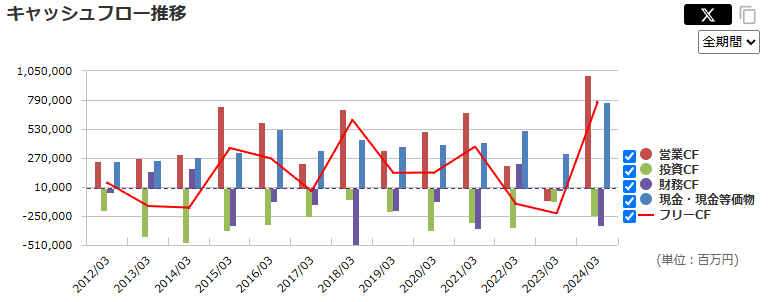

業績

業績もCFも大きな問題は無いものの、売上高が減少傾向なのはやや気になるところ。

直近の決算

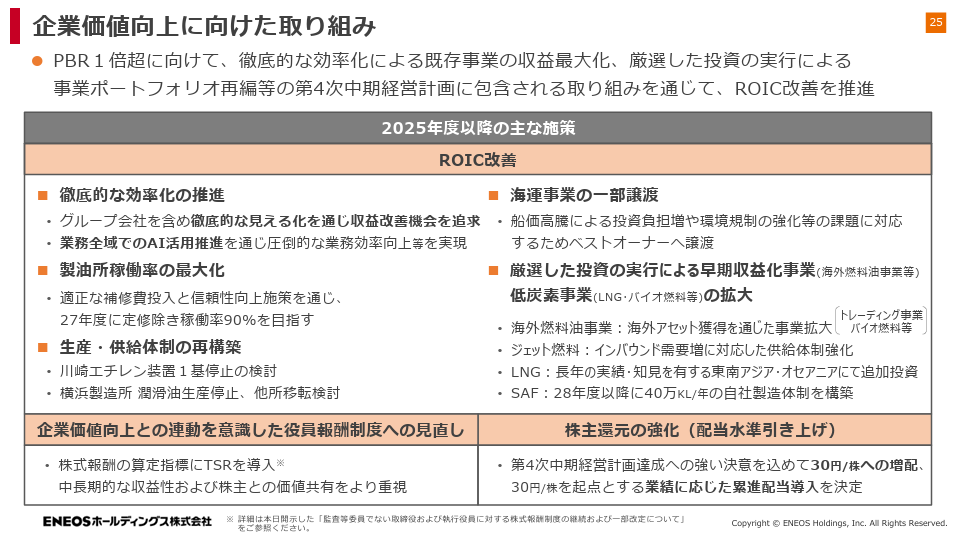

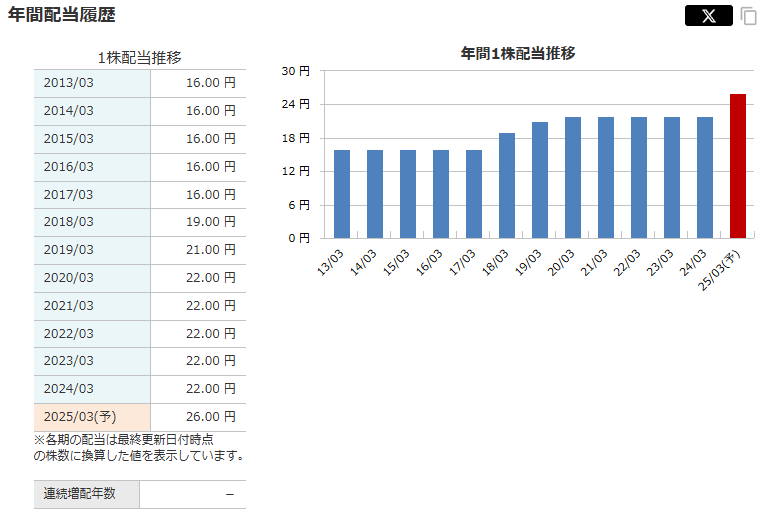

2025/5/12に決算を発表しており、減収は継続しているものの、配当については増配となっています。

また、累進配当が発表されました。

《決算内容AIまとめ》

✅ 決算の要点(1000文字以内)

ENEOSホールディングスの2025年3月期は、売上高12兆3,225億円(前年比▲0.2%)、営業利益1,061億円(▲72.2%)、親会社株主に帰属する当期利益2,261億円(▲21.5%)と、大幅減益の決算となりました。

要因は、主力の石油製品部門で在庫評価損失やのれんの減損が発生し、営業利益がマイナス507億円と悪化。在庫影響を除いた実質営業利益でも69億円と前年比▲96%の水準に落ち込みました。

一方、非継続事業としてJX金属を子会社から外し、株式売却益を計上。この影響で非継続事業からの利益は2,295億円と大幅増となり、最終的な当期利益の押し上げ要因となりました。

セグメント別では、電気事業(営業利益+210億円)や機能材(+177億円)が好調。特に電気事業では五井火力発電所の本格稼働が貢献しました。石油・天然ガス開発は販売数量増もあり874億円の営業利益を維持しました。

📈 次期(2026年3月期)の見通し(500文字以内)

2026年3月期は、売上高11兆7,000億円(▲5.1%)、営業利益3,600億円(+239.3%)、親会社株主に帰属する当期利益1,850億円(▲18.2%)を見込んでいます。

前期に発生したのれんの減損損失や再エネ減損損失が剥落する一方、JX金属の売却益がなくなることから、全体としては減益予想です。ただし、石油製品部門で2,400億円、電気事業で230億円の営業利益を計画しており、基礎的な収益力は改善傾向です。

💰 配当方針と実績

2025年3月期の年間配当は26円(前期比+4円)に増配。配当性向は32.5%と上昇しました。2026年3月期も年間30円(中間15円、期末15円)とさらなる増配を予定しており、累進配当の姿勢を示しています。

💡 投資ポイント:ENEOSの強みと弱み

強み

- 国内最大の石油製品シェアと電力供給網

- SAF(水素燃料)、合成燃料など次世代エネルギーの開発力

- JX金属株式売却で得た資金により財務基盤が強化

弱み

- 石油製品依存による市況変動リスク

- のれん減損や在庫影響など非経常要因に収益が左右されやすい

- エネルギートランジションに向けた競争の激化

| 項目 | 2024年3月期 | 2025年3月期 | 2026年3月期(予想) |

|---|---|---|---|

| 売上高(億円) | 123,445 | 123,225 | 117,000 |

| 営業利益(億円) | 3,814 | 1,061 | 3,600 |

| 当期純利益(億円) | 2,881 | 2,261 | 1,850 |

| 1株当たり利益(円) | 95.64 | 79.96 | 68.76 |

| 年間配当(円) | 22.00 | 26.00 | 30.00 |

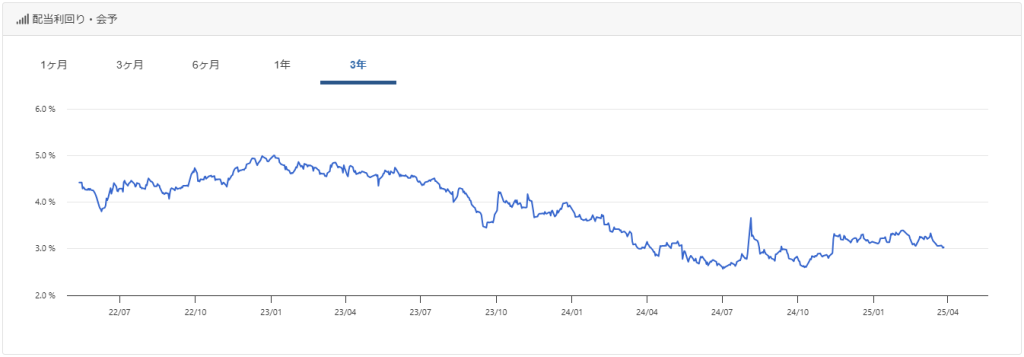

配当

5%弱まで配当利回りが上がってくるのを待って買いたいところですね。

上記決算でまとめた通り、累進配当が2025/5/12決算より明記されています。

コメント

利回りをみつつ、買うかは判断ですね。

コメント