概要

最近Tracers NASDAQ100ゴールドプラスも販売されましたが、S&P500とゴールドに100%ずつで合計200%となるように先物も用いて投資する投資信託です。

今回、円安の現環境においてはこちらの投資信託に投資を行うつもりで紹介させていただきました。

投資信託の紹介サイトはこちらからどうぞ。

メリット

為替リスクが現物投資よりも抑えられる

米国株式では、マザーファンドならびに米国の指数先物取引を投資対象とします。米国株式および金への投資には主に先物取引を活用します。米国の指数先物取引および金先物取引においては、買建額に対する為替変動の影響がなく、為替変動の影響を受けるのは主に評価損益分と外貨建て証拠金となります。このほか、米国株式の現物投資部分は実質的に為替変動の影響を受けます。

上記が紹介サイトやリスクのところに記載されている為替リスクです。

現物投資部分もあるので為替リスクを避けることは困難ですが、先物を利用することによって為替リスクを軽減することができます。

特に、円高リスクが懸念される現状においては現物投資よりも為替リスクを下げられるメリットを享受できるものと思います。

ただ、逆に円安局面においては先物よりも現物の方が円安メリットを享受できるので、円安局面でどうかという懸念はありますが、実際にはレバレッジをかけることでS&P500を上回るリターンとなっています。

ヘッジとして金を利用していること

金は「有事の金」とも言われ、世界情勢が不安定になると買われる傾向があります。

また、金価格そのものも長期的に上昇しており、この50年間で1500%超の上昇です。

2000年からS&P500先物(ES1)と金先物(GC1)を比較すると、相関係数がバラバラであることもメリットです。また、この期間の先物価格の推移をみると金の方が上昇率が高かったりもします。

相関係数が+1ということは、金とS&P500が一緒に動いているということ。

逆に-1ということは、金とS&P500が真逆に動いているということを意味します。

月足でみると+1のこともありますが、特にS&P500が急落している場面では相関係数が0~-1程度となること多く、ヘッジとしての役割を金が果たせる可能性は高いと思います。

ヘッジとして債券はどうなんだろうと思ったりもしますが、例えば長期債ETFであるTLTを用いてみると相関係数的には0~-1の局面も多く、ヘッジとしては良さそうです。

ただ、TLT自体の値上がりはほとんどなく、TLTを入れた分だけリスクも下げられるがリターンも下がる形になります。

先物を用いたバックテストは困難だったので、Portfolio1(SPY100%)、Portfolio2(GLD100%)、Portfolio3(SPY50%+GLD50%)として、$100を初期投資して、その後に毎月$100を積み立てる条件でバックテストすると、以下のようになります。

S&P500単体が一番リターンが良いですが、以下に示す通りで最大のdrawdownは金を半分入れることで大きく下げることが出来ており、sharp ratioも金を入れたPortfolioの方が高い結果になっています。

先物を取り入れて金 100%とS&P500 100%にした結果がどうなるかは気になるところですが、ヘッジとして金を入れながら金とS&P500の両方のキャピタルゲインを得る戦略は個人的には「あり」だと思っています。

また、今後は米国は利下げ局面であり、利下げは株にとってメリットである他、金などのコモディティ価格にとってもメリットであるため、これからの局面にも良いかなと思っています。

デメリット

投資信託であり経費がかかる

交付目論見書によると、総経費率は0.34%です。

先物やCFDを利用して自分で同じ条件を達成しようとした時にかかるコストを考えると、かなり安い経費率です。

正直積立CFDを辞めてこの投資信託に切り替えようかと思ったくらいです。

レバレッジをかけるためにリスクが増大する

これはリターンを求める以上は避けられません。

ただ、上述した通り金がヘッジになってくれるはずなので、S&P500を2倍で持つよりはリスクを下げられるはずです。

個人的に気になったこと

減価

レバレッジ商品と言えば、気になるのが減価です。

例えば、レバナスとして有名な「楽天レバレッジNASDAQ-100」などの商品は”日々の”値動きの2倍を目指します。

なので、もともと$100の商品が、1日目に+1%、2日目に-1%となるとレバレッジ無しの現物とレバナスの推移は以下になります。

| 1日目 | 2日目 | 損益 | |

| 現物($100) | $101(+1%) | $99.99(=$101×0.99) | -$0.01 |

| レバナス($100) | $102(+2%) | $99.96(=$102×0.98) | -$0.02 |

要するに右肩上がりの相場ではレバナスのような”日々の”値動きの2倍を目指す商品は強いですが、横這い相場では現物株に劣るリターンとなって価値が下がっていくことを減価といいます。

こちらが図解もあって分かりやすいのでどうぞ。

この減価があるために、CFDや先物でレバレッジをかけるのが僕の積立CFDです。

CFDや先物は”日々の”値動き2倍を目指しているのではないため、投資額を2倍にしているだけなので減価は生じません。

この投資信託には”日々の”という記載がなく、減価リスクが低いのではと思って発売元の日興アセットマネジメントに問い合わせました。

すると、先物を使って投資額を2倍にしている投資信託商品であって、日々の値動き2倍を狙っているのではないとのことで、減価リスクは避けられるとの返答でした。

減価リスクを避けられるということは、要するにこれだけ安い経費率で、

CFDや先物でレバレッジをかけた投資をしているのと同じリターン/リスクを目指せるということです。

あえてCFDや先物を用いて自分で手間をかける必要が無く、神商品では?!と思った次第です。

もしかして今までにも似たような商品があった?

「減価を避けられる同様のレバレッジ投資信託が存在したのなら、積立CFDをやめてそっちに投資したい」という思いで投資信託を検索してみました。

しかし、”日々の”2倍を追わないレバレッジ商品は複数存在しましたが、経費率が高い商品だったり、株価低下リスクを避けるために独自のリスク判断指標で投資商品を調整することでリターンが低下している商品だったりしかありませんでした。

どうやら株価暴落時のヘッジをなにかしらで行わないと投資信託としては成り立たないようです。

なので、純粋な株価指数のみのレバレッジをするならこれまで同様CFDなどを用いるしかなさそうです。

結論:積立CFDは継続します!

個人的な感想

もともと積立CFDや日本の高配当株投資を行う時の余った資金をどう運用するか悩んでいて、キャピタルゲインも得られて株価と相関係数の低い金への投資を考えていたところだったので「まさにこれだ!」って感じの商品でした。

投資は自己責任でお願いしますが、私は投資します。

NASDAQ100ゴールドプラスも発売されたのですが、積立CFDでNASDAQ100にはレバレッジを既にかけているので今回は経費率も安いS&P500ゴールドプラスに投資するつもりです。

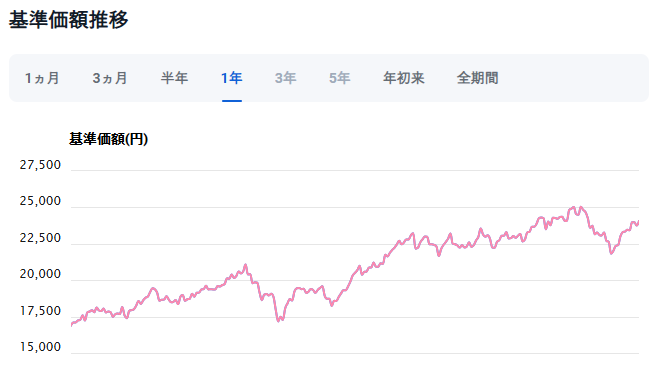

※2025/3/29 追記。

しばらく運用してみての感想。

ゴルプラはやはりS&P500と金の影響を直接受け、

S&P500が低下しようがそれ以上に金が上昇すればゴルプラとしては上昇するよう。

なので、S&P500先物+金先物を指標にするのが良い印象。

コメント